2024年3月末までの投資状況をまとめました(3月29日締)

3月は日本がやや足踏み状態、米欧はそれなりに最高値を更新し、相場の下落はありませんでした。日本については34年ぶりの円安、久々の地価上昇、ゼロ金利解除などが話題に上がっていました。その中で地価に関して上昇・下落マップを見ていると一様に上がるのではなく上げ下げにかなり差が広がっている事がわかります。

東京を中心とした首都圏への人口集中はわかっていたことですが、それ以外では関西が上がっているところは多いものの、そこから少し外れると大きく下げていたりします。調べてはいませんが、限界ニュータウンが生まれつつあるということではないかと思います。

地価以外にも直近は色々と格差の広がりを感じます。注目だった春闘は大企業を中心に満額回答などで大幅な賃上げがある一方で、中小はどれだけの数字が出るのか。また収益が上がらない状態になると来年以降継続はできなくて差は広がりそうです。そもそも大企業でも若手は優遇されているようですが、中堅ではあまり増えてないような記事も見かけたし、希望退職を募集というのもあったりと、ほんと厳しい時代です。

その助けの一つとなるかもしれない投資も今のところ株価は上昇して好調ですが、NISAで株を始めた人と、していない人では来年以降もっと差が開くかもしれません。

これまでは金融緩和、政府のバラマキ、デフレで覆い隠すことになっていたことがまとめて終了することで一気に二極化が進み、格差が表に出てこようとしているようです。金融正常化というと正しい方向に向かっているように聞こえますが、残酷な時代の始まりという感じしかしなかった、そんな3月の投資結果です。

対前年末 +13.1%(先月比 +4.3%)

複合ベンチマーク

対前年末 +11.3%(先月比 +3.1%)

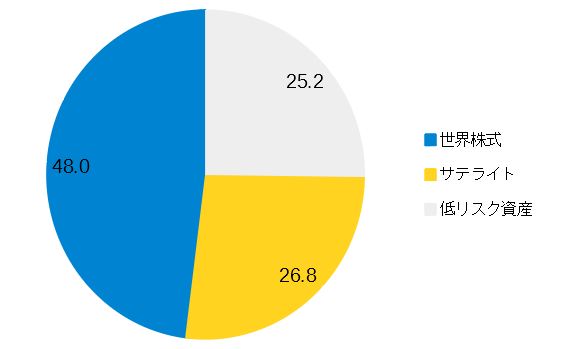

複合ベンチマーク構成

三菱UFJ-eMAXIS Slim国内債券インデックス 25%

三菱UFJ-eMAXIS Slim全世界株式(オールカントリー) 75%